Maria Lucia Fattorelli

Grecia se enfrenta a un enorme problema de deuda y a una crisis humanitaria.

La situación es ahora mucho peor que en 2010, cuando la Troika –el

Fondo Monetario Internacional (FMI), la Comisión Europea (CE) y el Banco

Central Europeo (BCE)– impuso su “plan de rescate”, justificándolo en

la necesidad de apoyar a Grecia. En realidad, dicho plan ha sido un

completo desastre para Grecia, la cual no ha se beneficiado en absoluto

de los acuerdos especiales de la deuda aplicados desde entonces.

De lo que casi nadie habla es de otro plan de rescate que también se

desarrolló en 2010 y que ha sido todo un éxito, aunque no para Grecia,

sino para la banca privada. Detrás de la crisis griega hay un gigantesco plan de rescate ilegal de los bancos privados. Y la manera en que ese plan está siendo ejecutado supone un riesgo inmenso para Europa.

Después de cinco años los bancos han conseguido todo lo que querían.

Grecia, en cambio, se ha visto abocada a una verdadera tragedia: el país

ha profundizado su problema de deuda, ha perdido activos estatales a

medida que se aceleraba el proceso de privatización, y ha visto cómo su

economía se contraía drásticamente. Pero sobre todo, el rescate bancario

ha tenido un inconmensurable coste social, representado en la vida de

miles de personas desesperadas cuyos medios de vida y expectativas han

sido destruidos por las severas medidas de austeridad aplicadas desde

2010. La sanidad, la educación, el trabajo, la asistencia, las

pensiones, los salarios y todos los servicios sociales se han visto

afectados peligrosamente.

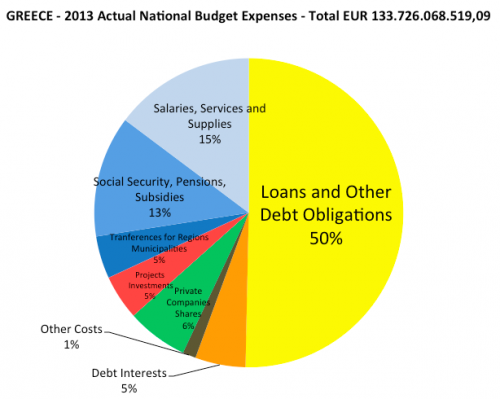

La distribución de los Presupuestos Nacionales de Grecia muestra

que los gastos de la deuda predominan sobre todos los demás gastos del

Estado. De hecho, los préstamos, otras obligaciones de la deuda, los intereses y otros costes suponen el 56% de los Presupuestos:

En mayo de 2010, mientras toda la atención se centraba en los numerosos

anuncios sobre la intervención de la Troika en Grecia con su plan

especial “de rescate”, se aprobaba otro plan de rescate efectivo y un

conjunto de medidas ilegales para salvar a los bancos privados, pero a

estos últimos nadie les prestó atención.

En un solo movimiento, justificado por la necesidad de “preservar la

estabilidad financiera en Europa”, en mayo de 2010 se tomaron medidas

ilegales para proveer los mecanismos que permitirían a los bancos

privados deshacerse de la peligrosa “burbuja”, es decir, la gran

cantidad de activos tóxicos –principalmente activos desmaterializados y

no negociables– que se acumulaban en sus cuentas fuera de balance [2].

El objetivo principal era ayudar a la banca privada a transferir esos

activos problemáticos a los países europeos.

Una de las medidas adoptadas para acelerar el trasvase de los activos de

los bancos privados y resolver la crisis bancaria fue el programa para

mercados de valores SMP [3], que permitió al Banco Central Europeo (BCE)

comprar directamente títulos de deuda pública y privada en los mercados

primario y secundario. La operación relacionada con los títulos de

deuda pública es ilegal de acuerdo al Artículo 123 del

tratado [4] de la UE. Este programa es una de las varias “medidas

no-estándar” que desplegó entonces el BCE.

La creación de una sociedad instrumental o “vehículo con fines

especiales” (SPV, por sus siglas en inglés) con sede en Luxemburgo fue

otra medida muy importante para ayudar a transferir activos tóxicos

desmaterializados de los bancos privados al sector público. Aunque

resulte difícil creerlo, los países europeos [5] se convirtieron en

“socios” de esta sociedad no cotizada, una “sociedad anónima” llamada

Fondo Europeo de Estabilidad Financiera (EFSF, por sus siglas en inglés)

[6]. Los países acordaron garantías multimillonarias por un monto

inicial de 440.000 millones de euros [7], que en 2011 se elevó hasta los

779.780 millones de euros [8]. El verdadero propósito de esta sociedad

se ha ocultado anunciando que concedería “préstamos” a los países

utilizando nuevos “instrumentos de financiación”, no dinero real. La

creación del EFSF fue una imposición del FMI [9], que lo respaldó con

250.000 millones de euros [10].

Juntos, el SMP y el EFSF representan un plan de rescate de activos

complementario fundamental [11], que los bancos privados necesitaban

para rematar el respaldo público que han recibido desde el comienzo de

la crisis bancaria de 2008 en Estados Unidos y también en Europa. Desde

principios de 2009 habían estado solicitando más apoyo público para

deshacerse de la enorme cantidad de activos tóxicos que aparecían en las

partidas fuera de balance. La solución solo podía ser la compra directa

por parte de los Gobiernos, o la transferencia de activos a compañías

de gestión de activos independientes. El SMP y el EFSF proporcionaron

las herramientas para realizar esas operaciones, y las pérdidas

asociadas a los activos tóxicos se han repartido entre los ciudadanos

europeos.

El traspaso de activos tóxicos de los bancos privados a una sociedad

mediante una simple transferencia, sin liquidación ni una adecuada

operación de compra/venta sería ilegal según las normas

sobre rendición de cuentas. Eurostat cambió esas normas [12] y permitió

“operaciones de liquidez a través del intercambio de activos”,

justificando el cambio en “las circunstancias específicas de la

inestabilidad financiera”.

La razón principal de que el EFSF se estableciera en Luxemburgo fue para

no tener que someterse a las leyes internacionales. Además, el EFSF

también está financiado por el FMI, cuya colaboración sería ilegal,

de acuerdo a sus propios estatutos. Sin embargo, el FMI también

modificó sus normas para poder proporcionar esos 250.000 millones de

euros al EFSF [13].

Según la Ley [14] que autorizaba su creación, la sociedad luxemburguesa

EFSF podía delegar la gestión de todas las actividades de financiación;

su consejo directivo podía delegar sus funciones, y sus Estados miembro

asociados podían delegar las decisiones concernientes a los garantes en

el Grupo de Trabajo del Eurogrupo (EWG, por sus siglas en inglés). En

ese momento el EWG ni siquiera tenía un presidente a tiempo completo

[15]. Quien realmente gestiona el EFSF es la Oficina de Gestión de la

Deuda Alemana [16], y, junto con el Banco Europeo de Inversiones, ofrece

apoyo para la gestión operativa del EFSF. Su falta de legitimidad es

evidente, dado que realmente está gestionada por un organismo diferente.

En estos momentos el EFSF es el mayor acreedor de Grecia.

Los instrumentos de financiación que gestiona el EFSF son los más

arriesgados y restringidos, desmaterializados, no negociables, como

obligaciones con interés variable (FRN, por sus siglas en inglés)

pagadas como transferencias, acuerdos de divisas y acuerdos de

cobertura, y otras actividades de cofinanciación que tienen al síndico

británico Wilmington Trust (London) Limited [17] como instructor para

emitir un tipo restringido de bonos no certificados, que no pueden ser

comercializados en ningún mercado de valores legítimo, ya que no cumplen

las normas para los bonos de deuda soberana. Este conjunto de

instrumentos de financiación tóxicos supone un riesgo para los Estados

miembro, cuyas garantías nacionales pueden ser exigidas para reembolsar

todos los productos financieros de la sociedad luxemburguesa.

En 2010 habría habido un escándalo de grandes proporciones si estos

mecanismos ilegales hubieran salido a la luz: la violación del tratado

de la UE, los cambios arbitrarios en las normas de procedimiento por

parte del BCE, Eurostat y el FMI, así como la participación de Estados

miembro en una sociedad luxemburguesa con fines especiales. Todo eso

para rescatar a los bancos privados a costa de un riesgo sistémico para

toda Europa debido a las garantías multimillonarias que habían acordado

los Estados para cubrir los problemáticos activos tóxicos

desmaterializados y no negociables.

El escándalo nunca se produjo porque en la misma sesión extraordinaria

del Consejo de Asuntos Económicos y Financieros de la Unión Europea de

mayo de 2010 [18], en la que se discutió la creación de la sociedad

“vehículo con fines especiales” EFSF, también se dio especial

importancia al “paquete de apoyo a Grecia” para que pudiera parecer que

ese mecanismo se creaba para Grecia y que con ello se aseguraba la

estabilidad financiera de la región. Desde entonces Grecia ha

concentrado toda la atención, apareciendo constantemente en los

titulares de los principales medios de comunicación del mundo, mientras

que el mecanismo ilegal que ha sostenido de forma eficaz y beneficiado a

los bancos privados permanece en la sombra y casi nadie habla de él.

El informe anual del Banco de Grecia muestra un incremento gigantesco de

las partidas “fuera de balance” relacionadas con títulos en 2009 y

2010, en cantidades muy superiores a los activos totales del Banco, y

este patrón continúa en los años siguientes. Por ejemplo, en la hoja de

balance de 2010 del Banco de Grecia [19] los activos totales a

31/12/2010 eran de 138.640 millones de euros. Las partidas no incluidas

en el balance de ese año alcanzaban 204.880 millones de euros. Un año

después, a 31/12/2011 [20] los activos del balance total sumaban 168.440

millones de euros, mientras que las partidas fuera de balance se

elevaban a 279.580 millones de euros.

Por lo tanto, la transferencia de activos tóxicos de los bancos privados

al sector público ha sido un éxito rotundo: para los bancos privados. Y

el sistema de deuda [21] esta siendo la herramienta para ocultarlo.

Grecia fue arrastrada a este escenario después de varios meses de

continua presión por parte de la Comisión Europea alegando

inconsistencias en los datos estadísticos y la existencia de un déficit

excesivo [22]. Paso a paso se fue creando un problema sobre esos

asuntos, hasta llegar a mayo de 2010, cuando el Consejo de Asuntos

Económicos y Financieros afirmó: “En la estela de crisis en Grecia, la

situación en los mercados financieros es frágil y existía un riesgo de

contagio” [23]. Y por eso Grecia fue sometida a un paquete que incluía

la intervención de la Troika con severas medidas en virtud de los planes

de ajuste anuales, un extraño acuerdo bilateral seguido de los

“prestamos” del EFSF respaldados con instrumentos financieros

arriesgados.

Economistas griegos, líderes políticos e incluso algunas autoridades del

FMI habían sugerido que reestructurar la deuda griega tendría mucho

mejores resultados que ese paquete. Esto se ignoró.

Las denuncias críticas de la sobrestimación del déficit griego –que

había servido para justificar la creación del problema en torno a Grecia

y la imposición del paquete en 2010– fueron igualmente ignoradas.

Las serias denuncias realizadas por los especialistas griegos [24] sobre

la falsificación de las estadísticas también se pasaron por alto. Esos

estudios mostraron que 27.990 millones de euros inflaron las

estadísticas de deuda pública en 2009 [25], debido al falso incremento

en ciertas categorías (como DEKO, atrasos en los pagos de los hospitales

y SWAP Goldman Sachs). Las estadísticas de los años anteriores también

se habían visto afectadas por 21.000 millones de euros de contratos de

canje con Goldman Sachs repartidos ad hoc entre 2006, 2007, 2008 y 2009.

A pesar de todo esto, en una atmósfera de urgencia y riesgo de

“contagio”, desde 2010 se han puesto en marcha extraños acuerdos, no

como una iniciativa de Grecia sino como mandan las autoridades de la UE y

el FMI, los cuales dependen del cumplimiento de un conjunto de medidas

económicas, sociales y políticas perjudiciales impuestas por los

memorandos.

El análisis de los mecanismos [26] introducidos en esos acuerdos

demuestra que no beneficiaron a Grecia en absoluto, sino que sirvieron a

los intereses de los bancos privados, en perfecta sintonía con el

conjunto de medidas de rescate financiero ilegales aprobadas en mayo de

2010.

En primer lugar, el préstamo bilateral utilizó una cuenta especial del

BCE a través de la cual los préstamos desembolsados por los países y el

Banco Alemán de Desarrollo, es decir los prestamistas, irían

directamente a los bancos privados poseedores de los títulos de deuda

existentes con un valor muy por debajo de la paridad . De manera que,

ese extraño acuerdo bilateral se hizo para asegurar el pago completo a

los titulares de bonos pero Grecia no obtuvo ningún beneficio. En vez de

eso, los griegos tendrán que devolver el capital, elevadas tasas de

interés y todos los costes.

Segundo, los “préstamos” del EFSF supusieron la recapitalización de los

bancos privados griegos y el intercambio y reciclaje de instrumentos de

deuda. Grecia no ha recibido ningún préstamo o apoyo real del EFSF. A

través de los mecanismos introducidos en los acuerdos del EFSF, el

dinero real nunca llegó a Grecia, solo los activos tóxicos

desmaterializados que llenaron el apartado fuera de balance de la hoja

de balance del Banco de Grecia. Por otro lado, el país fue forzado a

recortar gastos sociales esenciales para devolver, en efectivo, las

altas tasas de interés y los costes abusivos, y también tendrá que

rembolsar el capital que nunca recibió.

Debemos buscar la razón por la que se ha elegido a Grecia para situarla

en el ojo de la tormenta y se la ha sometido a acuerdos y memorandos

ilegales e ilegítimos, sirviendo como telón para cubrir el escandaloso

rescate ilegal de los bancos privados desde 2010.

A lo mejor esta humillación tiene que ver con el hecho de que Grecia ha

sido históricamente la referencia mundial de la humanidad, por ser la

cuna de la democracia, el símbolo de la ética y los derechos humanos. El

sistema de deuda no puede permitir esos valores, como tampoco tiene

escrúpulos en perjudicar a países y pueblos para obtener beneficios.

El Parlamento griego ya ha establecido la Comisión para la Verdad sobre

la Deuda Griega y nos ha dado la oportunidad de revelar estos hechos;

por eso es necesario repudiar el sistema de deuda que subyuga no solo a

Grecia, sino también a muchos otros países que están siendo explotados

por el sector financiero privado. Solo con transparencia los países

derrotarán a aquellos que quieren ponerlos de rodillas.

Es hora de que prevalezca la verdad, es hora de colocar los derechos

humanos, la democracia y la ética por encima de cualquier interés menor.

Esta es la tarea que tiene que asumir Grecia en este momento.

NOTAS[2] Fuera de balance [off-balance] indica una sección que no está incluida en las cuentas de balance normales donde se anotan los activos problemáticos, como los activos desmaterializados y no negociables.

[3] Programa de Mercado de Valores (SMP, por sus siglas en inglés) – Banco Central Europeo. Glosario de política monetaria. Disponible en inglés en: https://www.ecb.europa.eu/home/glossary/html/act4s.en.html#696[Acceso: 4 de junio de 2015].

[4] Tratado de Lisboa. Artículo 123. Disponible en inglés en: http://www.lisbon-treaty.org/wcm/the-lisbon-treaty/treaty-on-the-functioning-of-the-european-union-and-comments/part-3-union-policies-and-internal-actions/title-viii-economic-and-monetary-policy/chapter-1-economic-policy/391-article-123.html [Acceso: 4 de junio de 2015].

[5] Estados miembro de la zona euro o accionistas del EFSF: Reino de Bélgica, República Federal Alemana, Irlanda, Reino de España, República Francesa, República Italiana, República de Chipre, Gran Ducado de Luxemburgo, República de Malta, Reino de los Países bajos, República de Austria, República Portuguesa, República de Eslovenia, República Eslovaca, República de Finlandia y República Helena.

[6] La sociedad EFSF se creó como un instrumento del Mecanismo Europeo de Estabilidad Financiera (EFSM, por sus siglas en inglés), como aparece en inglés en: http://ec.europa.eu/economy_finance/eu_borrower/efsm/index_en.htm [Acceso: 4 de junio de 2015].

[7] Comisión Europea (2010). Comunicación de la Comisión Europea al Parlamento Europeo, el Consejo Europeo, el Consejo, el Banco Central Europeo, la Comisión Económica y Social y la Comisión de las Regiones – Refuerzo de la coordinación de la política económica , p.10 . Disponible en inglés en:http://ec.europa.eu/economy_finance/articles/euro/documents/2010-05-12-com(2010)250_final.pdf [Acceso: 4 de junio de 2015].

[8] Legislación irlandesa (2011). Ley sobre el Fondo Europeo de Estabilidad Financiera y el Fondo de Préstamos de la Eurozona (Enmienda) 2011. Disponible en inglés en:http://www.irishstatutebook.ie/2011/en/act/pub/0025/print.html#sec2 [Acceso: 4 de junio de 2015].

[9] Declaración del Sr. Panagiotis Roumeliotis, ex representante de Grecia ante el FMI, ante la Comisión para la Verdad sobre la Deuda Griega en el Parlamento griego, el 15 de junio de 2015.

[10] Fondo Europeo de Estabilidad Financiera (EFSF, por sus siglas en inglés). Acerca del EFSF . Disponible en inglés en: http://www.efsf.europa.eu/about/index.htm. Véase además la pregunta 9 de las FAQ en inglés en:http://www.efsf.europa.eu/attachments/faq_en.pdf [Acceso: 3 de junio de 2015].

[11] Van Riet (2010). Citado en: Haan, Jacob de; Ossterloo, Sander; Schoenmaker, Dirk (2012). Financial Markets and Institutions – A European Perspective . 2.ed. Cambridge (Reino Unido): Cambridge University Press, p.62.

[12] Eurostat (2009). Nueva decisión de Eurostat sobre déficit y deuda – El registro estadístico de intervenciones públicas para apoyar a las instituciones financieras y los mercados financieros durante la crisis financiera.Disponible en inglés en: http://ec.europa.eu/eurostat/documents/2995521/5071614/2-15072009-BP-EN.PDF/37382919-ebff-4dca-9175-64d78e780257?version=1.0 [ Acceso: 4 de junio de 2015].

[13] “La mayoría de los directores […] pidieron al Fondo que colaborara con otras instituciones, como el Banco de Pagos Internacionales, el Consejo de Estabilidad Financiera y las autoridades nacionales, para alcanzar este objetivo”. En FMI (2013). Selección de decisiones , p. 72. Disponible en inglés en:http://www.imf.org/external/pubs/ft/sd/2013/123113.pdf [ Acceso: 4 de junio de 2015].

[14] Ley del Fondo Europeo de Estabilidad Financiera 2010. Acuerdo Marco del EFSF, artículo 12 (1) a, b, c, d y (3); artículo10 (1), (2) y (3); artículo 12 (4); y artículo 10 (8).

[15] Solo desde octubre de 2011 en adelante, según una decisión del Consejo del 26 de abril de 2012, el EWG tiene un presidente a tiempo completo. Vid . Revista oficial de la Unión Europea (2012). Decisión oficial . Disponible en inglés en:http://europa.eu/efc/pdf/council_decision_2012_245_ec_of_26_april_2012_on_a_revision_of_the_statutes_of_the_efc.pdf[Acceso: 4 de junio de 2015]. La misma persona, Thomas Wieser, había sido presidente del Comité Económico y Financiero (EFC, por sus siglas en inglés) desde marzo de 2009 hasta marzo de 2011. Vid . Consejo de la Unión Europea. Grupo de Trabajo del Eurogrupo . Disponible en inglés en: http://www.consilium.europa.eu/en/council-eu/eurogroup/eurogroup-working-group/ [Acceso: 4 de junio de 2015].

[16] Fondo Europeo de Estabilidad Financiera (2013). Preguntas generales del EFSF , pregunta A6 . Disponible en inglés en: http://www.efsf.europa.eu/attachments/faq_en.pdf [Acceso: 4 de junio de 2015] . Véase además: Fondo Europeo de Estabilidad Financiera (2010). Planes de financiación de la EU y el EFSF para proporcionar ayuda financiera a Irlanda . Disponible en inglés en: http://www.efsf.europa.eu/mediacentre/news/2010/2010-006-eu-and-efsf-funding-plans-to-provide-financial-assistance-for-ireland.htm [Acceso: 4 de junio de 2015].

[17] Acuerdo de Cofinanciación (2012). Preámbulo (A) y Artículo 1 – Definiciones e Interpretación “Bonos” . Disponible en inglés en: http://crisisobs.gr/wp-content/uploads/2012/02/7-co-financing-agreement.pdf [Acceso: 4 de junio de 2015]. Estos bonos se emiten en formato no certificado y desmaterializado. Tienen muchas restricciones porque se emiten directamente para un fin específico y no se comercializan, como determinan las leyes de valores y las normas SEC. Son emitidos bajo una norma de excepción solo aplicable a los emisores privados, no a los Estados.

[18] Sesión extraordinaria del Consejo de Asuntos Económicos y Financieros de la Unión Europea, Bruselas, 9/10 de mayo de 2010. Conclusiones del Consejo . Disponible en inglés en:https://www.consilium.europa.eu/uedocs/cmsUpload/Conclusions_Extraordinary_meeting_May2010-EN.pdf[Acceso: 4 de junio de 2015].

[19] Informe anual del Banco de Grecia 2010. Hoja de balance, p.A4. Disponible en inglés en:http://www.bankofgreece.gr/BogEkdoseis/Annrep2010.pdf [Acceso: 4 de junio de 2015].

[20] Informe anual del Banco de Grecia 2011. Hoja de balance, p.A4. Disponible en inglés en:http://www.bankofgreece.gr/BogEkdoseis/Annrep2011.pdf [Acceso: 4 de junio de 2015].

[21] Expresión acuñada por la autora después de comprobar, a través de varios procedimientos de auditoría de deuda en diferentes instancias, el uso incorrecto del instrumento de la deuda pública como una herramienta para obtener recursos de los Estados, en vez de apoyarlos, al funcionar como un engranaje que relaciona el sistema legal, el modelo económico basado en los planes de ajuste, los grandes medios y la corrupción.

[22] 24 de marzo de 2009 – Opinión de la Comisión. Disponible en inglés en:http://ec.europa.eu/economy_finance/economic_governance/sgp/pdf/30_edps/104-05/2009-03-24_el_104-5_en.pdf [Acceso: 4 de junio de 2015].

27 de abril de 2009 – Decisión del Consejo. Disponible en inglés en:http://ec.europa.eu/economy_finance/economic_governance/sgp/pdf/30_edps/104-06_council/2009-04-27_el_104-6_council_en.pdf [Acceso: 4 de junio de 2015].

10 de noviembre de 2009 – Conclusiones del Consejo. Disponible en inglés en:http://www.consilium.europa.eu/uedocs/cms_data/docs/pressdata/en/ecofin/111025.pdf [Acceso: 4 de junio de 2015].

8 de enero de 2010 – Informe de la Comisión. Disponible en inglés en:http://ec.europa.eu/eurostat/documents/4187653/6404656/COM_2010_report_greek/c8523cfa-d3c1-4954-8ea1-64bb11e59b3a [Acceso: 4 de junio de 2015].

2 de diciembre de 2009 – Decisión del Consejo. Disponible en inglés en:https://www.consilium.europa.eu/uedocs/cms_data/docs/pressdata/en/ecofin/111706.pdf [Acceso: 4 de junio de 2015].

11 de febrero de2010 – Declaración de los jefes de Estado o Gobierno de la Unión Europea. Disponible en inglés en: http://www.consilium.europa.eu/uedocs/cms_data/docs/pressdata/en/ec/112856.pdf [Acceso: 4 de junio de 2015].

16 de febrero de 2010 – Decisión del Consejo. Disponible en inglés en:http://ec.europa.eu/economy_finance/economic_governance/sgp/pdf/30_edps/104-09_council/2010-02-16_el_126-9_council_en.pdf [Acceso: 4 de junio de 2015].

[23] 9/10 de mayo de 2010 –Conclusiones del Consejo – Sesión extraordinaria– Con la justificación de la “crisis en Grecia”, se implementa el plan de medidas para rescatar a los bancos. Disponible en inglés en:https://www.consilium.europa.eu/uedocs/cmsUpload/Conclusions_Extraordinary_meeting_May2010-EN.pdf[Acceso: 4 de junio de 2015].

10 de mayo de 2010 – Decisión del Consejo. Disponible en inglés en:http://ec.europa.eu/economy_finance/economic_governance/sgp/pdf/30_edps/104-09_council/2010-05-10_el_126-9_council_en.pdf [Acceso: 4 de junio de 2015].

[24] Contribución de la profesora Zoe Georganta, profesora de Econometría Aplicada y Productividad, ex miembro del servicio estadístico griego, ELSTAT, a la Comisión para la Verdad sobre la Deuda Griega , 21 de mayo de 2015.

[25] HF International (2011). Georgantas afirma que el déficit de 2009 fue inflado a propósito para ponernos en alerta. Disponible en inglés en: http://hellasfrappe.blogspot.gr/2011/09/shocking-report-official-admist-2009.html[Acceso: 4 de junio de 2015].

[26] Los mecanismos están resumidos en el Capítulo 4 del Informe Preliminar presentado por la Comisión para la Verdad sobre la Deuda Griega el 17 de junio de 2015. Disponible en inglés en:http://www.hellenicparliament.gr/UserFiles/8158407a-fc31-4ff2-a8d3-433701dbe6d4/Report_web.pdf [Acceso: 4 de junio de 2015].

Maria Lucia Fattorelli. Coordinadora nacional de la organización “Auditoría de la Deuda Ciudadana” en Brasil (www.auditoriacidada.org.br), invitada por la presidenta del Parlamento griego, Zoe Konstantopoulou, a colaborar con la Comisión para la Verdad sobre la Deuda Griega creada el 4 de abril de 2015.

No hay comentarios:

Publicar un comentario